随着新三板市场功能的逐步健全,越来越多的PE/VC机构将目光投向了新三板。在PE/VC为新三板带来流动性的同时,新三板也成为了投资机构的重要退出渠道之一。

PE/VC投资增长229% 新三板将成股权投资中场

投资机构与新三板:互利共生,相辅相成

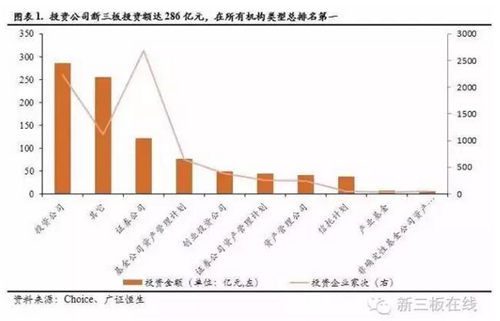

1、投资机构是新三板活力来源,投资公司投资总金额在所有机构类型中排名第一

《全国全国中小企业股份转让系统投资者适当性管理细则(试行)》中规定,注册资本500万元人民币以上的法人机构;实缴出资总额500万元人民币以上的合伙企业可以作为机构投资者投资在新三板进行交易。而个人投资者则需满足“投资者本人名下前一交易日日终证券类资产市值500万元人民币以上;具有两年以上证券投资经验,或具有会计、金融、投资、财经等相关专业背景或培训经历。”双重条件、较高的个人投资者门槛使得如今新三板中各类投资机构成为了投资主体。

目前,新三板上的投资机构包括券商、投资公司、普通公司、基金公司资产管理计划等。根据Choice数据库中的机构投资明细数据,在过去的一年中(2015年6月-2016年6月),各类投资机构在新三板中共投资7788家次,其中,承担着做市商角色的券商投资次数最高,达到2683家次;投资公司则有2236家次的投资次数。从初始投资额看,投资机构在新三板投资初始额合计达944亿元,其中投资公司投资额达到286亿元,券商投资额为122亿元。

可以看出,目前的新三板市场是各类机构的主场,投资机构是新三板重要的投资主体,是新三板活力的来源,对新三板的流动性以及交易活跃程度有重要的影响。

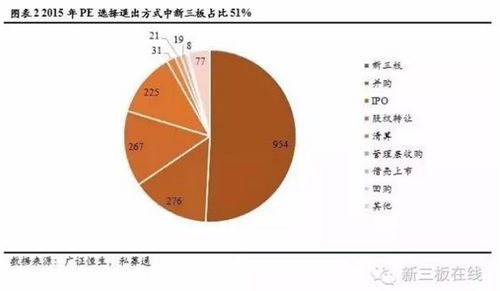

2、新三板成为重要退出渠道,2016年一季度选择新三板作为退出方式的PE占比72%

不仅是投资机构为新三板市场注入活力,与此同时,新三板也为投资机构尤其是PE/VC的退出提供途径。随着IPO收紧,注册制搁置,新三板已逐渐成为PE/VC重要的退出渠道之一。根据私募通的数据统计,2015年有51%的PE机构选择新三板作为退出方式;而私募通2016年一季度研究报告指出,选择以新三板作为退出方式的PE占比上升到了72%。

新三板的出现的确为投资机构提供了全新的退出渠道,而且越来越多的机构也认可了新三板,会选择新三板作为退出方式,但如今新三板的流动性问题依然存在,投资机构在新三板中实现短期的全面退出会存在着相当的困难。

但随着分层制度的落地,以及未来还有更多潜在的制度性红利,新三板的投资功能将逐渐完善,新三板将成为PE/VC的越来越重要的投资阵地。

PE/VC 近一年新三板投资初始金额同比增长229.74%,金融、信息技术业为投资焦点

1、PE/VC对新三板投资次数,投资初始金额增长迅速

随着新三板的制度日益完善,优质企业数日益增多,PE/VC也越来越重视新三板这片投资土壤。在过去的一年中,在新三板投资次数最多的天星资本共投资50笔,投资初始金额2.46亿元;投资额最高的机构是紫金投资,虽仅对南京证券做出一笔投资,但投资初始额高达4亿元。

在近一年中,PE在新三板投资693笔,VC投资152笔,合计845笔,而两年前这一数值只有67笔;这意味着在短短两年间,PE/VC在新三板上的投资次数翻了十二倍。在投资初始金额上,近一年投资总初始金额为86.03亿元,同比增长了229.74%。

从PE/VC在新三板的投资金额上也可以看出资本向新三板流动的趋势:近三年PE/VC在新三板披露了投资金额的总投资额为119.56亿元,其中有86.03亿元的资金都是在过去的一年间流入新三板市场。在过去三年,PE/VC对新三板的重视程度在快速提高,投资次数与投资金额也在不断上升,不断地有资金进入新三板市场,一方面有利于完善新三板的市场功能,增强流动性;另一方面,也体现了投资机构对新三板企业投资价值的认可度正逐步提高。

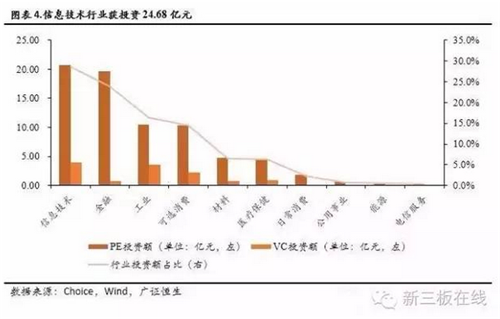

2、信息技术行业在近一年获PE/VC 28.68%投资金额,位居第一

近一年,在行业关注度上,按照wind一级行业的分类,作为TMT代表行业的信息技术行业受到PE、VC的投资金额最多,共获得279笔投资,投资额达到24.68亿元,占到总投资额的28.68%;位居第二的行业是金融行业,金融行业仅发生40笔投资,投资额却达到20.43亿元,占到总投资额的23.75%;工业行业取得第三的位置,获得投资214笔,获得投资额14.02亿元,占到总投资额的16.30%。

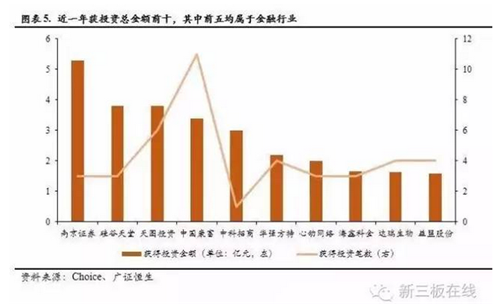

3、企业获总初始投资金额前五均为金融类企业

从企业层面看,过去的一年中共有12家企业获得PE/VC初始投资额过亿元;其中南京证券获得3笔总计5.28亿元投资,位居榜首;紧随其后的硅谷天堂获得3.80亿元投资,天图投资获得3.78亿元;中国康富3.38亿元;中科招商3.00亿元。获得投资额最高的五家企业全部为金融机构,除南京证券为证券公司、中国康富为融资租赁公司外,其他三家获得过3亿初始投资额的企业本身就是PE机构。

除了前五的金融企业外,其他获得PE/VC初始投资额超过亿元的企业有华强方特、心动网络、海鑫科金、达瑞生物、益盟股份、创智5和金刚游戏,其中包含了5家信息技术企业、1家可选消费企业和1家医疗保健企业.

未来投资机构在新三板的布局及发展趋势

1、新三板将成为未来股权投资“中场”

从投资次数以及初始投资金额的高速增长可以看出,PE/VC的目光早已投向新三板,新三板企业汇聚着大量高成长潜力低估值的优质企业,已成为股权投资的重点。而分层制落地将有效降低投资机构筛选优质企业的难度,降低信息不对称,这将有助于未来投资机构在新三板进行投资。

一边是新三板制度建设不断完善,另一边则是注册制短期落地可能性较低,IPO收紧,因此对于PE、VC机构来说,新三板则成为一个全新的退出渠道。可以预见,随着政策逐步出台和落实,投资机构对于新三板的热情会越来越高,也会有更多的机构选择新三板作为退出方式。

2、投后管理重要性凸显

随着新三板的逐渐崛起,投后管理的重要性也日益凸显,处于成长期的企业需要的往往不仅是资金,更是科学的管理方法与成熟运作方式。对于企业来说,在选择PE/VC的时候,除了投资额度外,投后管理水平也是一个重要的考量因素,具有良好投后管理水平的投资机构更容易帮助企业利用好有限的资金,提高管理水平,帮助企业生存和发展。而对于投资机构来说,好的投后管理水平不仅仅增加了自身筹码,增强了议价能力,也能更好地保障自身的收益。“资金无差别,服务是关键”,能够为企业发展提供专业指导意见的PE、VC,能够将自身资本与资源结合起来,使资金和资源的利用率都得到提高,从而获取更大的收益。

未来,新三板市场将不断发展,不断完善,企业与投资机构都将更加成熟更加理性,新三板市场将不仅仅只是资本运作的市场,更是一个将资本与资源进行择优匹配的市场,因此注重投后管理,才能实现企业与投资机构的双赢发展。