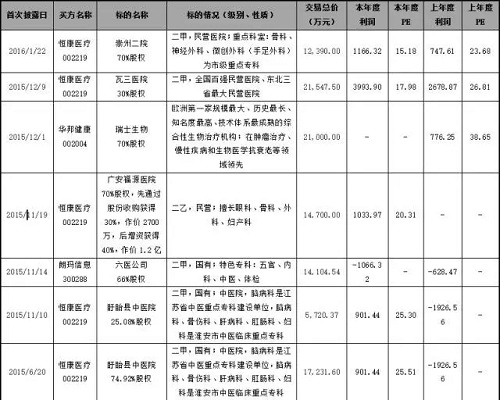

据不完全统计,2015年至2016年2月,A股上市公司收购医院案例达到31起,涉及金额近60亿。其中,具有数据统计价值的收购医院案例共17起,涉及投资金额约40 亿人民币。其中,控制权发生变更的交易共15起,依据交易金额、股权比和净利润得出的市盈率,标的医院交易前一年PE平均值为30倍;交易当年平均值为19倍。

收购方并购医院一方面是收购方本身在医疗健康领域,另一方面则是看好医疗产业;从趋势来看,主要看好特色专科(小综合+大专科)、社区医疗和高端医疗三大领域。

从投资角度需要看到的是,目前医疗健康服务行业上市公司估值已经较高,此外,收购方对海外医疗机构的兴趣也在加大,案例呈递增趋势。

一、A股上市公司并购医院数据分析

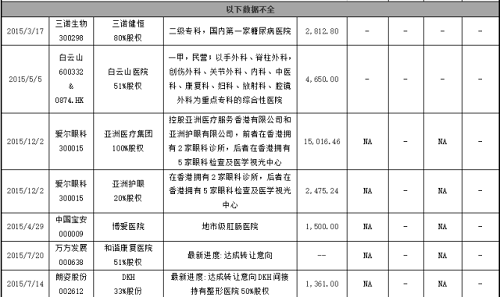

2015年至2016年2月,具有数据统计价值的A股上市公司收购医院案例共17起,涉及投资金额约40亿人民币。其中,国内收购交易15起,占收购交易总数的 88%,涉及金额约37.5亿人民币;海外收购2起,占并购交易总数的12%,涉及金额约2.5亿人民币。

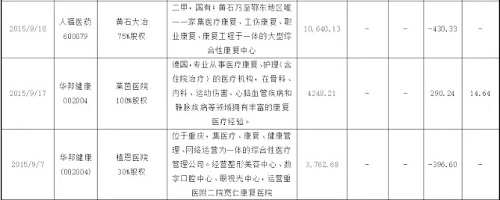

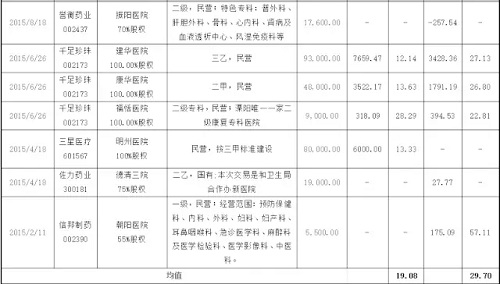

从交易金额来看,在17起医院收购交易中,交易金额在1亿以内的交易有5起,占比30%;交易金额在1-5亿之间的交易有10起,占比60%;金额超过5亿的交易共2起,占比10%。

从股权转让比例来看,控制权发生变更的交易共15起,占比88%;未发生变更的共2起,占比12%。

从交易标的财务数据来看,16家具体医院标的中,可以查询到交易当年度净利润的有10家,其中,最低-1066万,最高7659万;依据交易金额、股权比和净利润得出的市盈率,标的医院交易前一年PE在 14-57倍之间,平均值为30倍;交易当年PE在12-28倍之间,平均值为19倍。

从收购方来看,收购方总计9家,上市公司目前的市盈率统计情况如下:

由上表可知,目前A股资本市场对转型进入医疗服务行业的上市公司都给予了较高的估值水平,以上市公司千足珍珠为例,在2015年6月26日公告收购三家医院后,后期股价涨势明显。

二、A股上市公司并购医院动机分析

综合上述案例,再对A股上市公司收购医院的动机的进行,可以总结归纳为两种:

第一类,收购方本身处于医疗/医药行业,如恒康医疗、誉衡药业、信邦制药,收购医院是为了在相关领域内快速扩张,并与自身公司进行整合,产生协同效应;

第二类,看好医疗主题,快速高效布局医疗产业,如水产养殖行业的千足珍珠,通过收购一定规模的三级民营医院迅速切入医疗服务行业并提升上市公司自身的净利润。

三、A股上市公司收购医院类型

结合以下三点因素,医疗服务市场的产业环境、供求关系以及经营状况,未来收购医院标的的重点关注方向趋势如下:

1. 特色专科(小综合+大专科)

目前独立上市的A股+港股民营医院有四家,创业板的爱尔眼科、中小板的慈铭体检、港股的凤凰医疗和ST重组后的通策医疗,依据供需关系,特色专科医院值得关注,尤其是儿科、口腔、眼科;从与公司理疗机构差异化定位的角度看,妇产科、整形外科、体检和健康管理等值得注意,特别是口腔科、整形外科以及健康体检,满足了较少危机生命且医保不覆盖的特征。

2. 社区医疗

本次医改的工作点之一是建立“社区首诊,双向转诊“的多级医疗机制,以改善医疗资源分布不均现象。近年来社区医疗机构数量快速增长,但是由于社区医疗机构范围广、数量多、规模小的特质,相关监管部门在社区医疗结构的建设和管理方面有心无力,社会资本进入社区医疗领域宜以连锁社区医疗服务的形式进入,并且在医改的大环境下,非公立社区医疗机构也相对较容易取得医保定点资格,且社区医疗机构能够获得更高的医保报销比例。取得医保定点资格较多的医院也更被看好。

3. 高端医疗

富裕人群和在华外籍人士或享有境外的医疗保险,或者对价格完全不敏感,但是对服务质量和私密性要求很高,或需要多语种服务,以公益性为主导的公立医院很难满足这样的需求。定位于外籍人士的高端医疗服务机构,一般应具有几大境外保险公司的合同医院资格。聚焦高端医疗的医院可以在细分市场获得竞争优势。

四、医院并购的思考

(一)目前医疗健康服务行业上市公司估值较高

从前文的数据可知,近一年来,医院标的平均估值在20-30倍左右,相关上市公司的估值更是超过50倍,而同比美国医疗服务上市公司的市盈率在19-33倍。中国医疗服务企业估值倍数高于美股企业。

(二)医院海外收购案例数量呈递增趋势

目前一部分国内制药企业已经开始国际化进程,通过并购获得海外创新药研发技术和能力是国内制药企业海外并购的一个重要原因。

但对比制药企业,国内企业海外并购医院仍需要考虑以下两个问题:

第一,国内医疗服务需求强劲。2010年数据显示,中国每1000人拥有1.5个医生,同期美国每1000人拥有2.4个医生;去年卫计委数据显示,全国共有98万个医疗机构,其中医院仅2.5万个,每1000人拥有0.7个医疗机构;可以看出,每家医院的服务人数是相当大的。人口老龄化的加剧,人均消费水平的增长,促进国内医院市场规模持续增长;而国外(发达国家)人口结构稳定,收入水平波动较小,人均医院消费金额较为稳定。

第二,文化和法律的差异,是跨国收购医院的一大障碍。中外医院的就医方式,医院管理方式等都与中国有着很多的不同。比如美国一个病人的初诊和复诊时间分别约30和15分钟,而国内平均诊治时间不到五分钟;再比如,发达国家如德国和新加坡,医疗制度相对完善,医院在资金运作方面压力较小,而国内医院多年来“以药养医”,转型需要时间。

但是以上的问题并不代表国内医疗服务企业进军海外的步伐就应该停滞,目前中国企业海外收购医院,主要基于以下两点目的:

第一,国外医院治疗技术先进,还有部分特有的临床治疗药物;有助于提升国内机构医疗服务实力;

第二,快速在全球范围内布局,提升国际化程度。

例如,以去年底发生的绿叶医疗收购澳洲医院为例:

2015年12月7日,港股医药上市公司绿叶制药母公司绿叶集团下属的非上市板块绿叶医疗发布公告称,已正式签约收购澳大利亚第三大私立医院集团——Healthe Care Australia Pty Limited(下称“Healthe Care”),交易金额为6.88亿美元。根据绿叶医疗的说法,该收购有可能是中国私人医疗集团在海外最大规模的一次医疗业务并购,这也是中国企业在澳大利亚最大规模的医疗投资项目。绿叶医疗公布的资料显示,Healthe Care在澳大利亚拥有17家医疗机构,现有近2000张床位、50多间手术室和4500名员工,年销售额约30亿人民币。Healthe Care的 17家医院包括三级医院、精神健康、专科和地区医院四大类,专科涉及骨科、心血管、精神神经、肿瘤、康复、妇产以及综合医学服务等领域。

根据wind数据统计,2015年至2016年2月,A股上市公司收购医院情况列表如下:(单位:万元)